Prêt personnel en ligne

En quelques clics, comparez les crédits consommation et faites votre demande de prêt personnel en ligne sur MONEYBANKER.fr.

✔️Rapide ✔️Sécurisé ✔️Simple

Qu'est-ce que le prêt personnel ?

Le prêt personnel est un type de crédit à la consommation dont le montant varie entre 200 et 75 000€. Cet emprunt permet de financer en partie ou intégralement des projets de toute sorte.

- Table des matières

17 paragraphe

- Temps de lecture

16 minutes

- La page est mise à jour

27/04-2024

La liste propose un large éventail de prêts que nous recommandons actuellement. Nous coopérons avec les fournisseurs de prêts ci-dessus et recevons une commission lorsqu’un prêt vous est accordé. Aucun frais ne vous sera appliqué; vous payez uniquement les dépenses que vous convenez avec les banques.

Pourquoi nous faire confiance ?

MONEYBANKER.fr est un site de comparaison de banques en ligne et d'organismes de crédit. Notre site Web est conforme aux lois européennes et françaises et rassemble les meilleurs acteurs bancaires du marché français.

Notre comparateur en ligne fonctionne en toute indépendance et est mis à jour régulièrement par nos experts financiers. MONEYBANKER.fr vous aide à trouver l'organisme de crédit qui vous correspond le mieux.

Une fois que vous avez trouvé l'établissement bancaire qui vous satisfait, il ne vous reste plus qu'à cliquer dessus, entrer votre nom, prénom, e-mail et numéro de téléphone et vous serez redirigé vers le site Web de notre partenaire.

MONEYBANKER en quelques chiffres c'est:

- 3 800 000 utilisateurs aidés depuis 2014, dont plus de 600 000 en France

- 200 banques et fournisseurs de prêts partenaires de MONEYBANKER.fr

- 100% gratuit et transparent - toutes les dépenses sont clairement indiquées

Des questions ? N'hésitez pas à vous rendre sur la page “Qui sommes-nous?” ou à nous écrire à l'adresse e-mail [email protected]

Ils parlent de nous:

“Moneybanker est un comparateur en ligne qui vous permet d'avoir une très bonne vision de l'offre du marché. (...) ce type de plateforme fait (...) gagner du temps (...) offre davantage de choix et de transparence et s'avère moins contraignant que de multiplier les rendez-vous avec les banques.“

Obtenez le prêt personnel le moins cher

- Empruntez de 200 à 75 000 €

- TAEG à partir de 0%

- Durée de 1 à 84 mois

- Rapide et transparent

Utilisez notre comparateur de prêts pour être plus malin financièrement !

Qu’est-ce qu’un prêt personnel ?

Le prêt personnel ou le prêt personnel en ligne est un crédit à la consommation qui permet d'emprunter une somme d’argent pour financer un bien, un service ou un projet. Vous n’êtes parfois pas obligé de justifier l’utilisation de l’argent prêté.

Vous pouvez faire votre demande de crédit personnel en personne ou en ligne. La demande en ligne sera bien entendue plus rapide. N’hésitez pas à comparer les différentes offres avec notre comparateur en ligne.

À savoir

Selon la loi Lagarde, le prêt personnel doit avoir un montant inférieur ou égal à 75 000€ et doit être remboursé en minimum 3 mois et maximum 5 ans (7 ans si l’organisme financier l’accepte).

Le prêt personnel, c’est :

| Montant | De 200 à 75.000€ |

| Durée | De 3 à 84 mois |

Le crédit personnel peut fonctionner selon deux principes :

- Le prêt personnel peut être affecté

Un prêt affecté (ou crédit affecté) signifie que la somme empruntée est destinée à l’achat d’un bien précis. Ainsi, le prêt personnel affecté ne peut être utilisé que pour financer un bien déterminé lors de la signature du contrat. Il vous faudra donc prouver l’achat de ce bien ou bien fournir une preuve d’affectation des fonds.

- Le prêt personnel peut être non affecté

Un prêt non affecté (ou crédit non affecté) signifie que la somme empruntée peut être utilisée comme bon vous semble et ce, sans devoir en justifier son utilisation. Dès lors, le prêt personnel non affecté peut permettre de financer n’importe quel type de bien de consommation.

Quels sont les différents types de crédit personnel ?

Les crédits personnels se divisent en plusieurs catégories selon votre projet. Ainsi, on retrouve :

- Le crédit auto

Il est aussi utilisé pour les autres crédits véhicule (crédit moto et crédit bateau).

Comme son nom l’indique, ce type de crédit permet de financer un véhicule neuf ou d'occasion (une voiture, un scooter, une moto, un quad, un camping-car, etc.).

- Le crédit travaux ou crédit rénovation

Le but de cet emprunt servira surtout à financer des travaux pour améliorer et rénover votre habitation. Il peut également être possible d’acheter des biens d’équipement comme des appareils multimédias, des électroménagers, des meubles, etc.

Ce type de crédit permet de financer un voyage, une excursion, un projet ou une envie particulière, en d’autres mots, il vous permet de réaliser certains plaisirs et de profiter de vos passions. Dans ce cas, il s’agit plutôt de crédits non affectés, comme le crédit rapide, par exemple, qui peut être sollicité sans justificatif de finalité.

- Le crédit trésorerie

Le prêt personnel trésorerie est adapté pour tous les autres types de projets que vous souhaitez réaliser sans devoir justifier l’utilisation de l’argent emprunté. Ce crédit peut par exemple servir à financer un mariage, un baptême, un anniversaire, des études, etc.

Pourquoi faire une demande de prêt personnel en ligne?

Faire une demande de crédit perso en ligne vous permet de gagner énormément de temps. Pas besoin de dépendre des horaires d’ouverture des banques, de prendre rendez-vous, d’être nerveux devant votre banquier, etc.

En souscrivant un crédit en ligne, vous pouvez comparer en toute détente, choisir l’offre qui vous convient le mieux et envoyer votre dossier avec votre demande de prêt. L’opération est rapide, simple et accessible 24h/24.

Quelles informations sont obligatoires pour obtenir un prêt personnel en ligne ?

Lors de la souscription d’un crédit perso, l’établissement de crédit doit fournir certaines informations obligatoires. Ces informations vous permettront à la fois de savoir si le crédit est adapté à votre situation et votre projet, mais aussi de savoir si l’organisme de crédit est légitime.

L’organisme prêteur doit obligatoirement vous fournir les informations suivantes :

- Le type de crédit auquel vous souscrivez

- La durée et le montant total du prêt

- Les conditions de mise à disposition de l’argent emprunté

- L’identité et l’adresse du prêteur

- Le nombre, le montant et la périodicité des mensualités que vous devrez rembourser

- Le taux annuel effectif global (TAEG)

- Le coût total des frais (TAEG, contrat, etc.)

- Les assurances et garanties (si applicables)

- Les indemnités à payer en cas de retard de paiement

- Le délai de rétractation (vous avez 14 jours calendaires après signature pour renoncer au crédit )

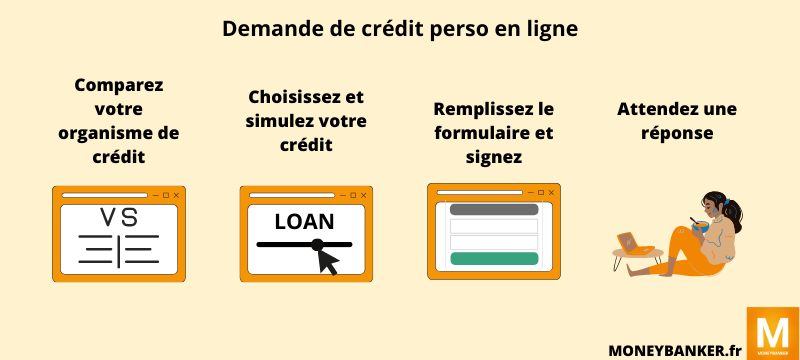

Comment souscrire un prêt personnel en ligne?

Plusieurs organismes peuvent vous octroyer un prêt perso en ligne, dès lors, la souscription au crédit personnel peut se faire auprès de l’établissement de votre choix, d’où l’importance de comparer avec MONEYBANKER.fr pour être certain de trouver le crédit parfait pour vous.

Vous pouvez effectuer la demande auprès de votre banque, d’un établissement spécialisé dans les crédits ou encore en ligne (la solution la plus rapide) à l’aide d’un comparateur de crédit.

Obtenez le prêt personnel le moins cher

- Empruntez de 200 à 75 000 €

- TAEG à partir de 0%

- Durée de 1 à 84 mois

- Rapide et transparent

Utilisez notre comparateur de prêts pour être plus malin financièrement !

Souscrire un crédit en ligne, c’est possible

Pour souscrire un crédit en ligne, rien de plus simple. Il vous suffit de :

- Vous rendre sur le site internet de l’organisme de crédit chez qui vous souhaitez faire votre demande d’emprunt

- Remplir un formulaire en ligne en y renseignant le montant de votre crédit ainsi que vos informations personnelles

- Envoyer vos pièces justificatives

- Signer le contrat en ligne

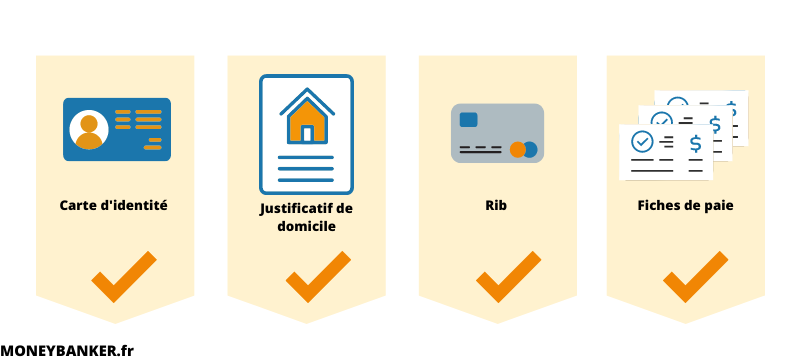

Quels sont les documents justificatifs demandés pour souscrire à un prêt personnel ?

De manière générale, les justificatifs demandés pour la souscription d’un crédit perso sont les suivants :

- Justificatif d’identité (passeport, carte d’identité, carte de séjour valable, etc.) ;

- Justificatif de domicile ;

- RIB (pour la réception de votre crédit) ;

- Justificatif de revenus (fiche de paie, avis d’impôt sur le revenu, etc.).

Comment éviter un refus de prêt ?

La meilleure manière d’éviter un refus est de présenter un dossier complet et solide à l’organisme prêteur lors de votre demande de crédit. Pour cela, nous vous conseillons de:

- Constituer une épargne ;

- Limiter vos découverts ;

- Éviter de dépenser de l’argent inutilement ;

- Trouver le prêt au taux le plus bas en utilisant un comparateur de crédit.

En effet, si vos relevés bancaires sont stables et rarement dans le rouge, les banques et autres organismes bancaires auront davantage confiance en votre capacité à rembourser. Avoir une bonne gestion financière est la clé pour être certain d’obtenir votre crédit.

Quel temps d’attente avant de disposer de la somme empruntée ?

Si vous avez décidé d’effectuer votre demande de crédit perso en ligne, le temps d’attente est bien plus court que si vous l’aviez effectué dans une agence physique.

En effet, une fois votre demande de crédit réalisée en ligne, l’organisme de crédit vérifie rapidement l'éligibilité de votre dossier. Vous recevrez donc une réponse de principe immédiate afin de savoir si votre demande a été approuvée.

Ensuite, l’organisme de crédit effectuera une étude plus détaillée et approfondie de votre dossier et vous enverra un contrat dans les 24 à 48 heures. Une fois le contrat signé, l'établissement vous enverra les fonds dans un délai très court.

Comment choisir le meilleur prêt personnel en ligne ?

Pour vous aider à trouver le meilleur prêt personnel, MONEYBANKER.fr vous donne quelques conseils.

- Comparez.

Il est très important de comparer les différentes offres de crédit. En effet, il est difficile d’avoir une vue d’ensemble sans utiliser un comparateur de crédits comme MONEYBANKER.fr. Comparer vous permet donc d’économiser.

- Vérifiez le TAEG.

Nous vous conseillons également de garder un œil sur le TAEG, puisque c’est celui-ci qui vous indiquera le coût total de votre prêt.

- Lisez attentivement votre contrat.

Bien entendu, faites bien attention lors de la lecture de votre contrat: le montant du crédit, les conditions d’adhésion, etc.

- Gérez vos finances de manière responsable.

Veillez aussi à être en capacité de rembourser. Les paiements tardifs peuvent engendrer des coûts supplémentaires.

FAQ

Vous trouverez ci-dessous les questions le plus souvent posées par nos utilisateurs: